Pro podnikatele a spotřebitele je znalost aktuálních sazeb daně z přidané hodnoty (DPH) klíčová pro správné finanční plánování. Každý z nás si občas klade otázku: „Kolik procent je DPH?“ Sazby DPH se v průběhu času často mění v závislosti na vládní politice a ekonomických podmínkách. Tento článek vám poskytne podrobný přehled, jaké jsou v České republice aktuální sazby DPH v roce 2024 a přiblíží historický vývoj DPH od jejího zavedení v Česku po současnost. Pokud se o této dani chcete dozvědět více, doporučuji vám příspěvek věnovaný popisu daně z přiPoložka seznamudané hodnoty včetně příkladu.

Aktuální sazby DPH v roce 2024

Základní sazba daně z přidané hodnoty v české republice zůstala po poslení úpravě, která proběhla 1. 1. 2024, na dřívější hodnotě 21 %. Změna nastala u snížené sazby DPH, která byla sjednocena. Zatím co od 1. 1. 2015 byla snížená sazba rozdělena na dvě (15 % a 10 %), v nejnovější úpravě je opět jedna, a to ve výši 12 %. Tyto sazby byly stanoveny vládou za účelem podpory základních potřeb a služeb, jako je například zdravotnictví a vzdělávání, což napomáhá snížit finanční zátěž na spotřebitele v těchto oblastech. Více o této úpravě si můžete přečíst v dokumentu, který k tomu vydalo Generální finanční ředitelství.

Zboží osvobozené od DPH

Zboží a služby osvobozené od DPH je možné rozdělit do 2 základních kategorií:

Osvobození bez nároku na odpočet DPH

U těchto plnění dodavatel fakturuje na výstupu bez DPH, ale zároveň nemá nárok na odpočet DPH na fakturách svých dodavatelů. Situaci může poněkud zkomplikovat, pokud má dodavatel některá plnění s nárokem na odpočet DPH a některá bez něj, má právo platnit odpočet poměrné části DPH v souladu s §76 zákona č. 235/2004 Sb., o dani z přidané hodnoty. Pro názornost patří do této kategorie:

Základní poštovní služby a dodání poštovních známek

Rozhlasové a televizní vysílání

Finanční činnosti

Penzijní činnosti

Pojišťovací činnosti

Nájem nemovité věci

Výchova a vzdělávání

Zdravotní služby a dodání zdravotního zboží

Sociální pomoc

Provozování hazardních her

Ostatní plnění osvobozená od daně bez nároku na odpočet daně

Dodání zboží, které bylo použito pro plnění osvobozená od daně bez nároku na odpočet daně, a zboží, u něhož nemá plátce nárok na odpočet daně

Problematiku osvobození od DPH bez nároku na odpočet DPH řeší HLAVA II, Díl 8 zíkona o DPH, kde se můžete dozvědět více podrobností k jednotlivým osvobozeným oblastem v této kategorii.

Osvobození s nárokem na odpočet DPH

Dodavatel těchto druhů zboží a služeb fakturuje bez DPH, má však nárok na dpočet DPH na vstupech, tedy na přijatých fakturách svých dodavatelů. Do této kategorie patří aktuálně:

Dodání zboží do jiného členského státu

Pořízení zboží z jiného členského státu

Vývoz zboží

Poskytnutí služby do třetí země

Osvobození ve zvláštních případech

Přeprava a služby přímo vázané na dovoz a vývoz zboží

Přeprava osob

Dovoz zboží

Dovoz zboží v osobních zavazadlech cestujícího nebo člena posádky letadla a dovoz pohonných hmot cestujícím

Dovoz zboží, které je přepraveno ze třetí země, a ukončení odeslání nebo přepravy tohoto zboží je v jiném členském státě a dodání tohoto zboží do jiného členského státu je osvobozeno od daně

Dodání zboží provozovateli elektronického rozhraní

Dodání knihy a poskytnutí obdobné služby

Problematiku osvobození od DPH bez nároku na odpočet DPH řeší HLAVA II, Díl 9 zíkona o DPH, kde se můžete dozvědět více podrobností k jednotlivým osvobozeným oblastem v této kategorii.

Snížená sazba DPH: 12%

Tato sazba se vztahuje na specifické skupiny zboží a služeb, jako jsou základní potraviny, zdravotnické pomůcky nebo některé stavební práce spojené s bydlením. Konkrétně jde napřílad o:

Ubytovací a stravovací služby (z podávaných nápojů jde o neochucená kohoutková voda, mléko a kysané mléčné výrobky, rostlinné alternativy mléka)

potraviny

Vstupné na kulturní a sportovní akce

Sociální péče

Domácí péče o děti, staré, nemocné nebo zdravotně postižené občany

Živá zvířata a krmiva pro ně

Noviny, časopisy a periodika (s výjimkou na periodika s převahou reklam a těch, kde převažuje hudební zvukový nebo audiovizuální obsah)

Dětské sedačky do automobilů

Podrobný přehled produktů a služem, které spadají do snížené sazby je možné nalézt v příloze 2 a příloze 3 zákona o DPH.

Základní sazba DPH: 21%

Základní sazba DPH ve výši 21 % se vztahuje na zboží a služby, které nejsou uvedeny v předcházejících kapitolách, tedy nejsou osvobozené od daně nebo se na ně nevztahuje snížená sazba. Tedy např. točené pivo, DPH na elektroniku atd. Na rozdíl od dřívější úpravy sem od roku 2024 patří například:

Opravy obuvy, oděvů a jiných textilních výrobků

Alkoholické nápoje včetně točeného piva, nealkoholické nápoje vyjma výjimek uvedených v následující kapitole

Kadeřnické a holičské služby

Úklid domácností včetně mytí oken

Palivové dříví

Řezané květiny

Přepravy

Přijde vám systém sazeb komplikovaný?

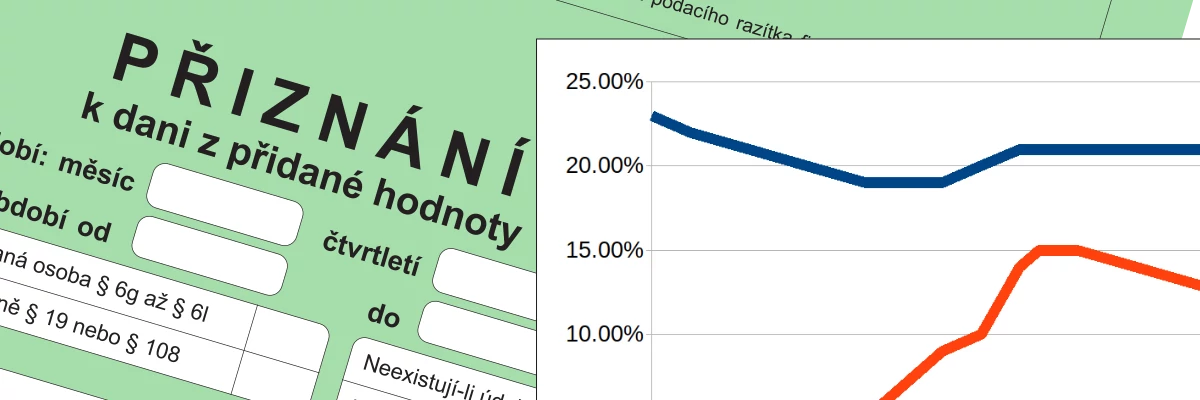

Historický vývoj sazeb DPH v České republice

DPH byla v České republice zavedena k 1. 1. 1993, kdy došlo k transformaci daňového systému po rozpadu Československa. Původní sazby DPH byly:

Ubytovací a stravovací služby (z podávaných nápojů jde o neochucená kohoutková voda, mléko a kysané mléčné výrobky, rostlinné alternativy mléka)

Základní sazba (23 %): Tato sazba se vztahovala na většinu zboží a služeb.

V následujících letech docházelo k postupným změnám, jak ve výši sazeb, tak ve způsobu, jakým byly různé sazby uplatňovány. Přehled některých významných změn:

1. 1. 1995: Základní sazba byla snížena na 22 %, snížená zůstala 5 %.

1. 5. 2004: Po vstupu České republiky do Evropské unie se základní sazba DPH snížila na 19 %, zatímco snížená sazba zůstala na 5 %.

1. 1. 2008: Snížená sazba DPH byla zvýšena na 9 %, základní sazba zůstala 19 %.

1. 1. 2010: Z důvodu ekonomické krize a nutnosti zvýšení příjmů do státního rozpočtu byla základní sazba DPH zvýšena na 20 %, snížená sazba DPH byla zvýšena na 10 %.

1. 1. 2012: Vláda se rozhodla zvýšit základní sazbu DPH na 21 % a sníženou sazbu na 14 %. Tento krok měl pomoci stabilizovat státní rozpočet.

1. 1. 2013: Snížená sazba byla zvýšena na úroveň 15 %.

1. 1. 2015: Byla přidána druhá snížená sazba 10 %, která se vztahovala např. na léky, kojeneckou výživu, knihy a hudebniny.

1. 1. 2024: Byla zrušena druhá snížená sazba DPH a snížená sazba byla změněna na 12 %.

Proč se sazby DPH mění?

Sazby DPH se obvykle mění na základě ekonomických priorit vlády a aktuálních potřeb státního rozpočtu. Zvýšení DPH může pomoci zajistit vyšší příjmy do státní pokladny, zatímco snížení sazby DPH na určité produkty či služby může podpořit konkrétní sektor ekonomiky nebo snížit náklady pro domácnosti.

V letech ekonomické prosperity mohou být sazby sníženy, aby podpořily spotřebu, zatímco v období ekonomické recese může dojít ke zvýšení sazeb, aby stát kompenzoval výpadky příjmů.

Výhled na sazby daně z přidané hodnoty v roce 2025

K současné době neexistují žádné definitivní informace o plánované změně sazeb DPH pro rok 2025. Změny se ale chystají v jiných oblastech DPH. Od 1. 1. 2025 se změní pravidla pro povinnou registraci. Nově se bude obrat sledovat za kalendářní rok, tedy od 1. 1. do 31. 12. 2025, ne za 12 po sobě následujících měsíců. Dojde navíc k úpravě registračních limitů. Pokud váš obrat přesáhne 2 536 000,- Kč, stáváte se plátceb DPH s okamžitou platností od následujícího dne po dni překročení limitu. Pokud váš roční obrat přesáhne 2 000 000,- Kč a nedosáhne limitu z předešlé věty, stáváte se plátcem DPH až od následujícího kalendářního roku.

Změny se ale chystají i v průběhu roku 2025. Např. k 1. 7. 2025 by měly vstoupit v platnost novinky v oblasti dodání nemovistosti. Změnám v oblasti DPH se budeme věnovat v připravovaném článku.